Работники торговли и сферы услуг стали основной категорией заемщиков МФО

Эксперты микрофинансовой организации SmartCredit выяснили, как за последние несколько лет изменился профессиональный портрет заемщика: наиболее популярны займы у работников сферы торговли и услуг; реже всего к микрокредитам прибегают люди, занятые в области маркетинга, консалтинга и туризма.

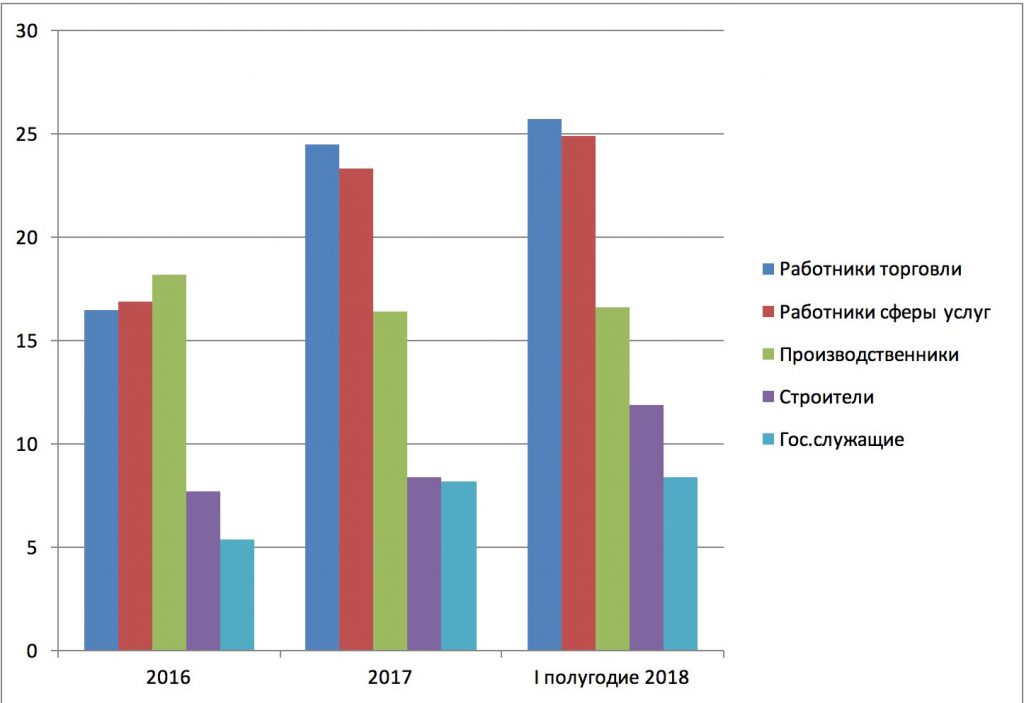

По данным компании, в 2016 году основной категорией заемщиков были работники, занятые в области производства с долей 18,2% от общего количества получивших микрозаймы. В 2017 году в лидеры вышли представители торговли и сферы услуг. В 2017 году на их долю приходилось 24,5% и 23,3%; в I полугодии 2018 года – 25,7% и 24,9% соответственно. При этом в этих категориях отмечается рост числа получивших одобрение по займу. Так, в I полугодии текущего года представителей торгового сектора среди клиентов МФО стало больше на 1,2% относительно всего прошлого года, а доля занятых в сфере обслуживания за аналогичный период увеличилась на 1,6%. Производственники теперь занимают третью позицию с долей в 16,6%, четвертое место – занятые в области строительства (11,9%), пятое – служащие в государственных органах (8,4%) и др.

В 2016 году реже всего к микрокредитам прибегали представители сферы недвижимости (риэлторы, сотрудники ЖКХ), на долю которых приходилась всего 0,1% от общего количества одобренных заявок. Картина изменилась в 2017 году и сохраняется в I полугодии текущего года. Теперь за займами практически не обращаются люди, занятые в сферах маркетинга, консалтинга и туризма с незначительной долей 0,1-0,3% от общего количества положительных заявок.

Если говорить о целях микрокредитования, то во всех перечисленных профессиональных группах преобладают займы на покупку бытовой техники, электроники и мебели. По итогам 2017 года доля таких кредитов выросла почти в 2 раза – с 8,5% (в 2016 году) до 15%. По сравнению с 2016 годом охотнее кредитоваться для этих целей стали представители сферы торговли, а также работники сетей быстрого питания. На втором месте по популярности – займы на медицинские услуги, доля которых в 2017 году выросла почти на 3% (относительно аналогичного показателя 2016 года).

Кроме того, наметилась тенденция роста и запрашиваемой суммы. Так, если в 2016 году одобренная сумма микрокредита составляла в среднем 7850 рублей, то в 2017 году – уже 8306 рублей, а в I полугодии 2018 года – 9041 рублей. В результате прирост за последние 2,5 года составил 13,1%.

Справка о SmartCredit:

SmartCredit (торговый знак принадлежит ООО МФК «СМАРТМАНИ.РУ») – микрофинансовая компания, которая предоставляет срочные микрозаймы физическим лицам на территории РФ в режиме онлайн. SmartCredit работает на рынке онлайн микрокредитования с 2015 года. К началу 2018 года компания привлекла более 1 млн клиентов. SmartCredit осуществляет свою деятельность с использованием технологической платформы и собственной высокоэффективной многофакторной модели оценки риска.

Компания внесена в государственный реестр ЦБ РФ. Свидетельство МФО №651503045006429 от 07.05.2015.

Официальный сайт компании – www.smartcredit.ru